- Puntos destacados. Orica adquiere el fabricante y distribuidor de explosivos industriales líder de PerúSe integrará a la red de producción global de Orica, una nueva planta de producción de Sistemas de Iniciación de tecnología de punta. Al utilizar la capacidad actualmente disponible, se incrementará de manera importante la producción, se transformará la capacidad de IS y atenderá la demanda de Orica a lo largo del continente Americano. El valor de adquisición de Exsa es de US$203 millones (~A$302 millones) sin deudas ni dividendos por pagar y asumiendo el 100% de la adquisición, lo que representa un múltiplo de adquisición esperado de 7.0x FY19 EBITDA después de las sinergias, que se espera alcanzar al tercer año de propiedad y 13.9x FY19 EBITDA antes de las sinergias.

Orica (ASX: ORI) ha suscrito un acuerdo con intereses asociados con el Grupo Breca (Breca) para adquirir todas sus acciones en Breca Soluciones de Voladura S.A.C., y sus acciones asociadas en Exsa S.A. (que en conjunto representan 83,5% del total de acciones de Exsa S.A.) (Acciones de Breca), pagaderas en efectivo.

Exsa, que cotiza en la Bolsa de Valores de Lima (BVL: EXSAC1):(BVL: EXSAI1), es la principal empresa peruana de producción y distribución de explosivos industriales.

El Director Ejecutivo y CEO de Orica, Alberto Calderón, expresó: “Nos complace anunciar la adquisición de Exsa, que posicionará inmediatamente a Orica como el actor principal en Perú, el mercado de mayor crecimiento en Latinoamérica, y transformará por completo la capacidad industrial de los Sistemas de Iniciación de Orica”.

“La planta de Sistemas de Iniciación de categoría mundial de Exsa, integrará la producción de prácticamente todos los componentes de un detonador en la operación, lo que ofrecerá sinergias significativas y tangibles al integrarse a la red de Orica, con la posibilidad de aprovechar capacidades productivas subutilizadas”.

“Este acuerdo también aumenta nuestra exposición a la minería de cobre y oro, lo cual trae grandes oportunidades de ventas de productos tecnológicos de Orica a la amplia base de clientes de Exsa”.

“La adquisición de Exsa complementa de modo perfecto nuestras operaciones existentes en América Latina, donde ya tenemos una sólida presencia”, indica el Sr. Calderón.

Resumen de la transacción

El valor de adquisición del 100% de Exsa es de US$203 millones (~A$302 millones) sin deudas ni dividendos por pagar y representa un múltiplo de adquisición esperado de 7.0x FY19 EBITDA después de las sinergias, y 13.9x FY19 EBITDA antes de las sinergias, lo que se espera alcanzar al tercer año de propiedad.

Tras la adquisición de las acciones de Breca en Exsa, lo cual se espera se complete en mayo de 2020, Orica hará ofertas públicas conforme a la legislación y prácticas del mercado peruano a los otros accionistas de Exsa respecto del capital accionario restante del 16,5% en Exsa. Se espera que el proceso de oferta pública se complete antes de finalizar el año calendario 2020.

La adquisición será financiada con dinero en efectivo de una recaudación de capital compuesta por una colocación completamente suscrita de A$500 millones en acciones institucionales y un plan de compra de acciones no suscrito limitado en A$100 millones. Los fondos restantes entregarán una mayor flexibilidad al balance para apoyar inversiones en las iniciativas de capital y motores de crecimiento principales de Orica.

Sobre Exsa

Exsa ofrece asistencia y apoyo técnico a la industria minera (en particular, oro y cobre). Es líder en Perú y tiene participación importante en los mercados de minería subterránea y de cielo abierto de dicho país. En FY19, sus ingresos fueron superiores a US$200 millones y Orica calcula un EBITDA normalizado de US$18 millones después de ajustes extraordinarios y cambios en la política contable para alinearse con las prácticas de Orica.

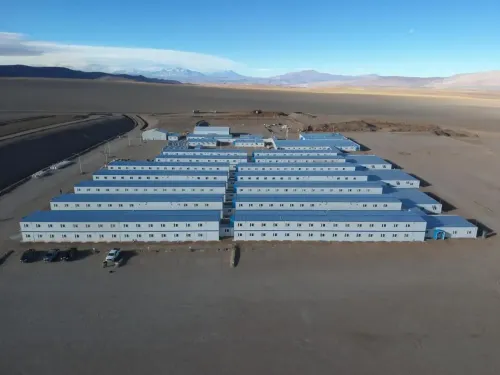

Exsa posee una cadena de abastecimiento eficiente, una amplia red de ventas y distribución e instalaciones de emulsión de nitrato de amonio localizadas estratégicamente en el Norte, Centro y Sur de Perú. Su capacidad de producción de Sistemas de Iniciación y Explosivos Encartuchados es la mejor del mercado y cuenta con una nueva planta de producción integrada y semi-automatizada de Sistemas de Iniciación en Lurín, Perú.

Justificación estratégica de la adquisición

- Posiciona a Orica como el principal actor en Perú, el mercado de mayor crecimiento en América Latina, con un pronóstico de crecimiento de movimiento de materiales total de >4% CAGR hacia 2025.

- Constituye el segundo pilar para la subsidiaria latinoamericana de Orica. Perú igualará a Chile en términos de importancia y escala dentro de la red de Orica al tercer año de propiedad.

- La nueva planta de producción con tecnología de punta de Sistemas de Iniciación en Lurín, Perú (“Nazca”) está en las primeras fases de expansión y su capacidad está muy subutilizada. Orica se encuentra bien posicionada para incrementar en gran medida su producción e impulsar la optimización de la red de materiales.

- Cambia drásticamente la capacidad industrial de Orica, lo cual generará ventajas competitivas y un mejor posicionamiento en el mercado latinoamericano.

- Diversifica la exposición geográfica y de commodities de Orica, lo cual aumenta la exposición, específicamente a la minería de oro y cobre.

- Se pronostican importantes sinergias de

aproximadamente US$18 millones por año, gracias al ahorro en producción de

materiales, cadena de abastecimiento y agilización de sistemas operativos, lo

que se espera lograr al tercer año de propiedad por parte de Orica.

- En particular, la adquisición disminuirá considerablemente los costos de operación de Orica en una gama de productos, lo que representa un ahorro de aproximadamente ~US$12 centavos por detonador, transformándola en el productor de detonadores más importante y de menor costo en toda la red de Orica.

- Se requiere un gasto de capital de aproximadamente US$20 millones para implementar las sinergias.

- Se espera un rendimiento de alrededor del 15% del activo neto (RONA, por sus siglas en inglés) de acuerdo al pronóstico de sinergias alcanzado al tercer año de propiedad.