Principal consumidor y productor mundial de algunos minerales y metales, la minería está llamada a ser uno de los ejes que servirán para consolidar el rol protagónico de China en el siglo XXI. En una fuerte transformación tendiente a dejar los combustibles fósiles de lado y apostar por energías verdes, China ha crecido exponencialmente hasta el punto de adquirir participaciones accionarias en algunos de los principales grupos mineros mundiales, de la mano de estrategias de crecimiento corporativo agresivas en comparación con procederes más cautelosos si se las compara con los tradicionales holdings mineros occidentales.

Referirse a China como el principal consumidor de minerales y metales del mundo sería una afirmación parcialmente correcta: el país más poblado del planeta es el principal productor de diferentes metales a través del accionar de muchas compañías –algunas ubicadas en el Top 40 de organizaciones por capitalización de mercado-, sumado a una creciente incursión como accionistas en algunas de los principales holdings mineros.

Cuando indicamos que China es un actor clave en la producción de diversos commodities mineros, referimos a un amplio espectro. En el caso de los metales preciosos, China es el mayor productor de oro desde hace una década habiendo desplazado a Sudáfrica y Australia, y prosigue con un ritmo que consolida esta tendencia. También es el principal productor de metales estratégicos: tierras raras, antimonio, indio, germanio, magnesio, grafito, wolframio y vanadio son materias primas esenciales para la generación de energías más sustentables y amigables con el medio ambiente, así como en la fabricación de baterías para almacenamiento energético. En algunos casos como el de las tierras raras, China participa hasta con casi el 85% de la oferta mundial, generando un escenario de monopolio que pone en jaque las cadenas de abastecimiento/suministro de fabricantes de tecnologías localizados en Europa y EE.UU., acentuando el concepto de criticidad, llevando a que estos países adopten medidas de gobierno tendientes a generar un abastecimiento interno que no implique una dependencia de la producción proveniente de China.

Una tendencia que se consolida

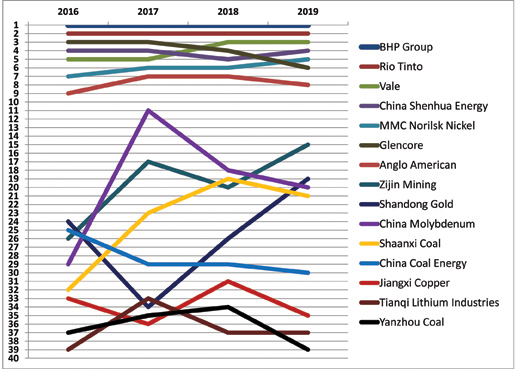

Cada año la consultora PwC publica su informe titulado “Mine”, el cual realiza un análisis sobre la industria minera a partir del comportamiento económico y financiero observado en las 40 principales empresas mineras por capitalización de mercado, así como cuestiones que incluyen ciberseguridad, fusiones y adquisiciones, medioambiente y comunidades. El desempeño de estas organizaciones es un fiel reflejo del termómetro de la industria y de qué se puede esperar en el futuro cercano.

Desde hace varias ediciones, la publicación Mine informa la participación de por lo menos 9 compañías de capitales chinos: todas estas organizaciones cotizan en la Bolsa de Hong Kong, plaza financiera que les permite ganar un rápido acceso al mercado de capitales. Nombres como China Shenhua Energy, Zijin Mining, Shandong Gold, China Molybdenum, Shaanxi Coal, China Coal Energy, Jiangxi Copper, Tianqi Lithium y Yanzhou Coal empiezan a ganar peso entre los 40 más importantes por capitalización de mercado; a este grupo hay que sumar aquellas empresas mineras estatales que comienzan a ser actores de relevancia en la arena minera mundial: CITIC Metal, Minmetals y Chinalco.

Inversiones en ultramar

Las empresas de origen chino han estado a la cabeza de la ola de fusiones y adquisiciones experimentadas por el sector minero durante los últimos años. En su compromiso por alejarse de los combustibles fósiles, los grupos chinos apuntan a los minerales necesarios para baterías de automóviles eléctricos y generación de energías limpias. Cumplimentar con esta meta –acceder a materias primas vitales para la transición energética- ha implicado multimillonarias inversiones en metales como litio, cobalto y cobre en jurisdicciones lejanas como Chile, República Democrática del Congo y Serbia.

Sin duda alguna que las actitudes de las empresas mineras chinas están lejos de ser conservadoras. Un ejemplo al caso fue la adquisición del 24% del productor de litio chileno SQM por parte de Tianqi Lithium -37° empresa en el ranking Mine de PwC-, en una operación valuada en US$4.100 millones. Este acuerdo ha sido solo un ejemplo de muchas decenas, contrastando con actitudes más cautelosas por parte de los tradicionales holdings mineros occidentales como BHP, Rio tinto y Anglo American. En esta senda también se puede nombrar a Zijin Mining -15° empresa en el ranking Mine de PwC-, compañía que adquirió a la canadiense Nevsun Resources, propietaria de la mina de cobre Timok en Serbia y la mina de cobre y zinc Bisha en Eritrea en una operación valuada en US$1.400 millones, superando en un tercio a la oferta rival ofrecida por Lundin Mining. Zijin Mining también adquirió un productor aurífero -Continental Gold- por US$1.300 millones.

Las empresas chinas están acostumbradas a participar en jurisdicciones complejas como la República Democrática del Congo. Un caso testigo de ello es el proyecto Kamoa Kakula –el máximo desarrollo cuprífero mundial en décadas- a cargo de la canadiense Ivanhoe Mines. Zijin Mining y la estatal CITIC Metal poseen una participación conjunta del 40% de la compañía canadiense (CITIC Metal cuenta con un 26,4% de Ivanhoe Mines luego de invertir C$723 millones).

Probablemente, Kamoa Kakula pueda seguir el ejemplo de la mina Tenke Fungurume –productor de cobre y cobalto a solo 100 km de distancia-, proyecto gerenciado por Freeport-McMoran: en 2016, China Molybdenum -20° empresa en el ranking Mine de PwC- compró la participación de la estadounidense por US$2.650 millones, a lo que se sumaron US$1.400 millones para acceder al 24% de Lundin Mining. De esta manera, China Molybdenum es el operador de uno de los principales productores mundiales de cobre, con una tenencia del 80%; el 20% restante está en manos de la empresa estatal Gécamines.

No se puede dejar de lado la participación de las empresas chinas con tenencias accionarias en algunos de las principales mineras mundiales. Un ejemplo es el caso de Jiangxi Copper -35° empresa en el ranking Mine de PwC-, organización dueña del 18% del capital accionario de First Quantum Minerals Ltd., aunque uno de los más representativos es Rio Tinto –segundo holding minero mundial- cuyo principal accionista es la empresa estatal china Chinalco, con una tenencia del 14% del capital accionario.

Si se tiene en consideración la apuesta a largo plazo para garantizar el suministro estratégico de materias primas para satisfacer los requerimientos destinados a una transformación energética que derive en soluciones que impliquen un mayor cuidado del medioambiente sumado a dispositivos para mayor almacenamiento energético, es de esperar una mayor participación y trascendencia de las empresas mineras originarias de China.

En este punto, la geopolítica juega un rol fundamental, decisivo y trascendental. Y esta incursión de China se ajusta a su estrategia de la Iniciativa de la Franja y la Ruta, o Nueva ruta de la Seda (en inglés Belt and Road Initiative), la cual pretende crear enlaces ferroviarios y marítimos entre China y Europa, pasando por Asia Central, Medio Oriente y Africa. Y para ello se requiere del suministro de grandes cantidades de minerales y metales, que los grupos mineros chinos ya tienen asegurados, o están en camino a conseguirlos a través de políticas corporativas agresivas.