(FOTOGRAFÍA: MINA VELADERO)

La Nueva Minería de Argentina inicia con la sanción de la Ley 24196 de Inversiones Mineras y complementarias, un plexo legal cuyo objetivo ha sido alentar el arribo de capitales a través del mantenimiento de las reglas de juego a lo largo del tiempo, generando el marco previsible para que recalen cifras multimillonarias. A un negocio de riesgo por su propia naturaleza –la cada vez menor baja tasa de descubrimientos- se la alienta con un marco donde pueda otorgarse ciertas facilidades: con ello nos referimos que tributen todas y cada uno de los impuestos, tasas y contribuciones que correspondan, pero ajustando las obligaciones impositivas a la dinámica de un negocio medido en décadas desde la exploración inicial hasta la entrada en producción en el caso de que se descubra un depósito económicamente explotable.

El primer ejemplo de construcción y puesta en marcha de centros mineros bajo el amparo de la normativa indicada con anterioridad se materializa en Bajo la Alumbrera, el gigante de cobre y oro localizado en la provincia de Catamarca: luego del fin de su vida útil, se planifica que la infraestructura remanente será utilizada para el desarrollo del depósito Agua Rica, devenido en el proyecto integrado MARA. Al acontecimiento de Catamarca siguieron una serie de ejemplos asociados primariamente a los metales preciosos, con diversos ejemplos a lo largo de diferentes regiones de Argentina:

- Macizo del Deseado de la provincia de Santa Cruz (minas Cerro Vanguardia, Cerro Negro, Cerro Moro, San José, Manantial Espejo, Don Nicolás, y un amplio portfolio de proyectos en diferentes instancias de desarrollo)

- Provincia de San Juan con las minas Veladero, Gualcamayo y Casposo (está ultima en cuidado y mantenimiento), sumado a una importante actividad exploratoria en la Faja El Indio – Valle del Cura, además de otras áreas con proyectos como Hualilán, Don Julio, San Francisco de los Andes. A este punto, es preciso remarcar la importancia del oro y la plata como subproductos asociados al cobre en algunos de los grandes cuerpos como Josemaría, Filo del Sol, Los Azules y Altar Río Cenicero

- Región NOA con las minas Chinchillas (Jujuy) y Lindero (Salta), a lo que se deben sumar proyectos en instancias de exploración y desarrollo como Diablillos, El Quevar, etc.

Como es de público conocimiento, el futuro minero de Argentina se sustenta en un póquer de metales: cobre, litio, oro y plata. Si se observa la cantidad de emprendimientos asociados al cobre en cuanto a escala y CAPEX requeridos, el metal rojo podría ser el principal vector de la minería de Argentina de las próximas décadas, seguido por el litio, el mineral que actúa como componente esencial y crítico para la electromovilidad, localizado en el Triángulo conformado por las provincias del NOA Argentino, Chile y Bolivia, región con una amplia capacidad productora acompañada de una ferviente actividad exploratoria.

Si analiza lo indicado en el párrafo anterior, ¿el oro y la plata serían “metales secundarios” para la minería de Argentina de las próximas décadas? ¿Cuán atractivos son los proyectos de nuestro país?, ¿existe posibilidad de que se sumen al concierto internacional? Para encontrar respuestas a estas preguntas y otras, se requiere de un análisis macro de estos metales a escala internacional, así como las variables que impulsan su demanda.

Los factores que alientan a los metales preciosos

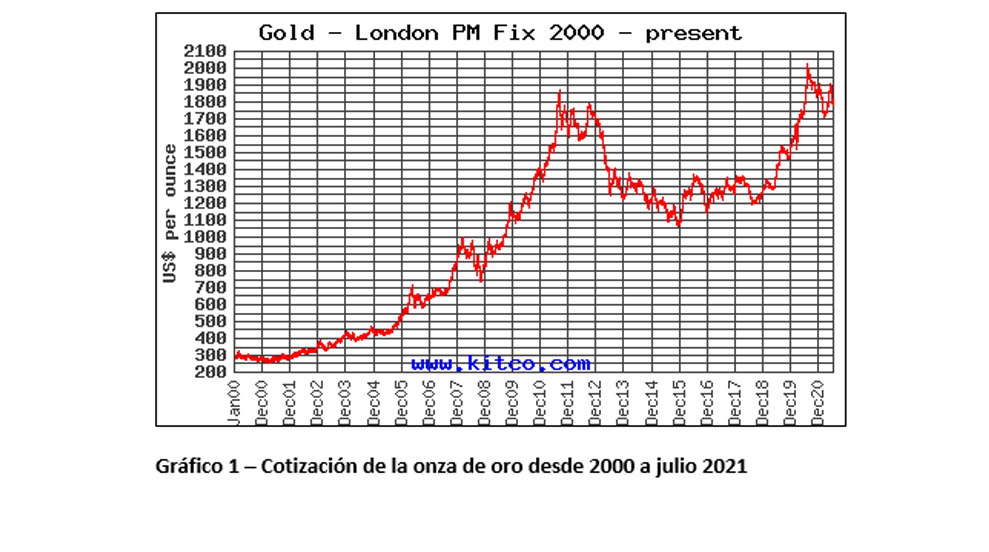

El comportamiento de los metales preciosos, particularmente el caso del oro, está altamente influenciado por dos variables, y con ello referirnos a la tasa de interés de la Reserva Federal de EE.UU. y los comportamientos asociados a la geopolítica internacional.

La estrategia de la principal economía mundial es sostener la tasa de interés en las cercanías del 0%, más allá del rebrote inflacionario. La Reserva Federal anticipó que la suba del tipo de interés podría ocurrir en 2023: la caída del dólar frente a otras monedas, el retroceso de las acciones, y un entorno de mercado incierto sienta las bases para una potencial revalorización del oro. La política monetaria flexible de la Reserva Federal allana el camino para la onza porque es diferente al de la tasa de interés: en períodos de suba del tipo de interés el oro desciende, y viceversa.

Independientemente de una recuperación económica percibida a nivel mundial, la misma se encuentra en periodo de búsqueda de un sostenimiento no medible en el tiempo: en el mientras tanto reina una incertidumbre en los mercados internacionales, escenario ideal para la apuesta por los metales preciosos.

En la misma sintonía, y en tradicional acompañamiento al oro, la plata tiene un lugar bien ganado como refugio de inversión, más allá de que sus aplicaciones y demanda difieran del metal dorado. No es el activo por excelencia como sitio de refugio como el caso del oro, pero sí una excelente vía de acceso para pequeños inversores que optan por este metal menos oneroso.

El factor COVID no puede ser dejado de lado: la pandemia de referencia juega un rol crítico en el desempeño de la cotización de los metales. Como se indicara anteriormente, la recuperación económica no se encuentra consolidada, independientemente de que la reacción inicial fue mejor de lo estimada. Este riesgo e incertidumbre, sumado a una geopolítica no del todo clara por los sucesos del siempre potencial polvorín de Medio Oriente, sientan las bases para un trampolín en la cotización de los metales preciosos (Ver Gráficos 1 y 2)

Producción de oro – La irrupción de nuevos actores

En el transcurso de los últimos 25 años, la diversificación geográfica ha dicho presente en lo que a producción de oro y plata refiere.

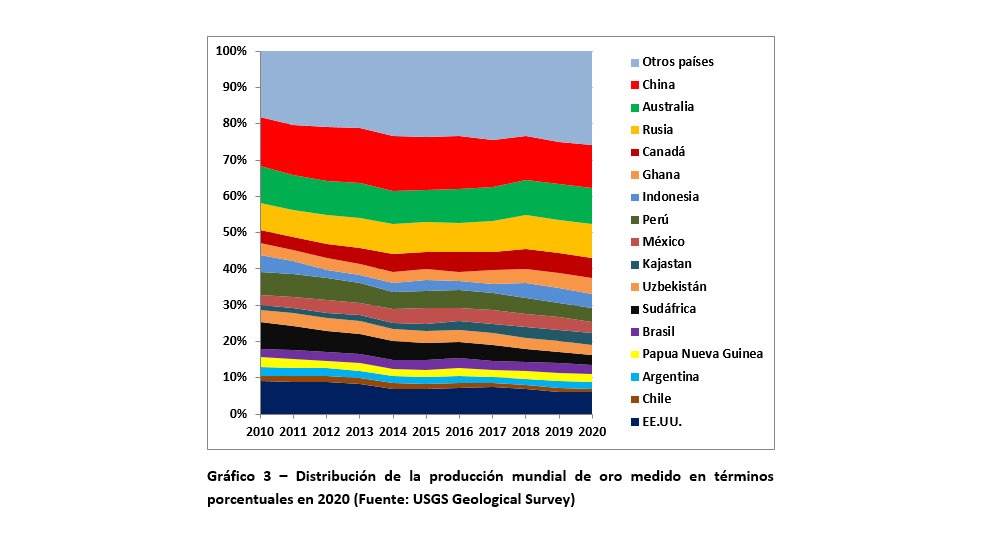

Por cuanto al metal dorado, el tradicional grupo que representaba un 60% de la oferta mundial a mediados de los ’90 –Sudáfrica, EE.UU., Australia y Canadá- con alrededor de 1.300 toneladas sobre un total de 2.300 toneladas, retrocedió sostenidamente hasta un acumulado de 770 toneladas sobre un total de 3.100 toneladas, un 25% de la producción de 2020. Este significativo retroceso se explica por el violento descenso de Sudáfrica de más de un 80% en este transcurso de tiempo; en paralelo, EE.UU. observa un descenso productivo del 40%. Finalmente, Canadá se mantiene en un mismo rango, mientras que Australia ha crecido un 25%. Esta menor producción se debe a factores principalmente asociados a costos: en el caso de Sudáfrica por tener que recurrir a mayores profundidades como consecuencia del paulatino agotamiento de los depósitos más conocidos, los cuales ofrecen leyes minerales sin el atractivo de décadas pasadas.

En estos 20 años la producción mundial de oro creció un 35%, y es allí donde irrumpen con una fuerte impronta actores como China y Rusia con desempeños que alcanzan las 380 y 300 toneladas, en comparación con 160 y 147 toneladas, respectivamente, representando un 20% del total mundial. Pero también es preciso señalar el ingreso o consolidación de actores provenientes de América Latina (Perú y México), África (Ghana), Asia (Indonesia, Kazajstán) con ofertas superiores a las 100 toneladas, conformando un total acumulado de unas 590 toneladas, equivalente el 20% de la producción mundial.

En el período 2010 a 2020, la oferta mundial de oro creció desde las 2.560 toneladas hasta las 3.200 toneladas. La distribución en términos porcentuales se puede apreciar en el Gráfico 3.

El comportamiento de Argentina es similar al de muchos países emergentes: con una producción muy limitada, la puesta en marcha de Bajo la Alumbrera y Cerro Vanguardia a fines de los ’90 permitió que comenzara a registrar ofertas anuales del orden de las 25 a 32 toneladas, para acelerar ese paso con la puesta en producción de Veladero, reafirmada posteriormente con Cerro Negro, Gualcamayo y Cerro Moro, entre otros, para llegar a las actuales 60 toneladas anuales de oro. Desde hace una década, Argentina representa el 2% de la oferta mundial de oro.

En conclusión África Occidental y América Latina son los actuales hot spots para el desarrollo de proyectos auríferos, tendencia que puede incrementarse en los años venideros.

Producción de plata – La consolidación de tradicionales actores

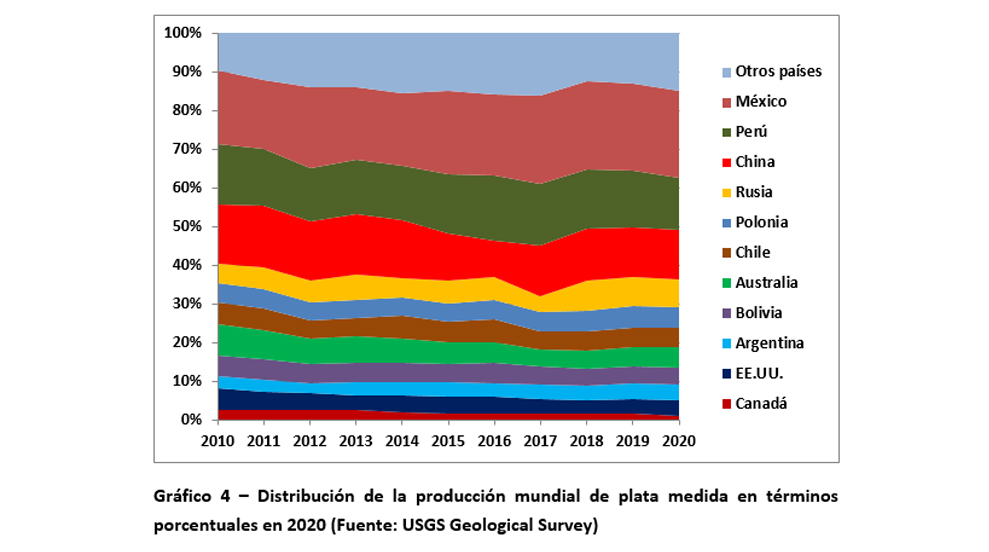

A lo largo de los últimos 25 años, el mercado de la plata ha observado la consolidación de viejos y tradicionales actores: México y Perú continúan como líderes absolutos, en el orden del 35% del total global a 2020 con un total acumulado de 9.000 toneladas (sobre un total de 25.000 toneladas), en amplio ascenso desde 1995 (9.000 t / 13.900 t), 2000 (4.550 t / 19.300 t), 2005 (6.080 t / 19.300 t), 2010 (8.050 t / 23.100 t) y 2015 (9,200 t / 25.100 t), solidificando su aporte por encima del 30% desde 2005, y del 35% desde 2015.

En cierta sintonía se observa un paralelo en el crecimiento de la producción de la plata con la del oro en China y Rusia. La participación de estos dos países no ha sido extremadamente gravitante, pero al momento representan un acumulado del 20% del total planetario (13% China y 7% Rusia)

Mientras tanto, tres grandes actores de mediados de los ’90 con una producción medida en 25% del total global ha descendido paulatinamente hasta el 10%: es el caso de EE.UU., Australia y Canadá, países cuya participación ha sido ocupada por China y Rusia, pero también por algunos actores de América Latina, sin contar a los ya nombrados México y Perú. Uno de esos casos es Argentina, país que registraba una producción menor a las 100 toneladas en el año 2000 –con la participación primordial de Mina Aguilar-, ha podido crecer de la mano de Cerro Vanguardia alcanzando el 1% del total global, valores que han crecido hasta el 4% gracias a la contribución de proyectos asociados al oro como mineral principal –casos Veladero, Cerro Negro, Gualcamayo, Cerro Moro-, pero también a yacimientos primarios como Pirquitas (hoy Chinchillas) en Jujuy, sumado a emprendimientos en la provincia de Santa Cruz donde la plata es mineral primario como en Manantial Espejo (Ver Gráfico 4)

Exploración por metales preciosos, ¿testigos de desinversión? Repunte en M&A

Por su propia naturaleza, la industria minera se caracteriza por ser cíclica. Pero, atento a los cambios políticos y económicos del nuevo milenio, es necesario adelantarse a los periodos de bonanza, y ello se materializa a través del incremento en los presupuestos exploratorios. Independientemente de que la minería es un segmento económico que no ha perdido atractivo, algunos capitales actúan con demora para inyectar fondos a efectos de descubrir nuevos cuerpos minerales o avanzar en aquellos ya conocidos a lo largo de su cadena de valor.

Pero explorar por metales preciosos, particularmente en el caso del oro, es una tarea cada vez más dificultosa en términos de costos y tiempos insumidos. Un análisis realizado por MinEx Consulting en mayo pasado da cuenta de interesantes conclusiones para entender el costo de descubrir un depósito aurífero y los riesgos asociados

- Durante la última década se descubrió un total de 628 Moz de oro, con diez casos por encima de los 10 Moz, incluyendo tres depósitos de cobre oro donde el metal en cuestión actúa como subproducto

- Costo promedio por onza descubierta neta de créditos por subproductos –medido en US$ constantes de 2020- se ha incrementado a US$61 versus US$15 en la década de los ’80; crecimiento principalmente como consecuencia de explorar a mayor profundidad y/o en sitios remotos

- En términos de US$ erogados por descubrimiento, los costos unitarios crecieron desde US$41 millones de en los ’80 a US$142 millones en la última década

- Metros perforados por descubrimiento: desde 336.000 en los ’90 hasta 551.000 metros en la última década

También acorde a lo indicado por MinEx Consulting, la mayoría de las compañías que exploran por oro poseen presupuestos exploratorios modestos (menores a US$5 millones), lo que lleva a concluir que las probabilidades de que una organización encuentre un nuevo depósito de oro significativo en un año determinado son muy bajas / modestas.

Para acelerar la puesta en valor que permita disponer de una mayor oferta de onzas en el mercado, la actividad asociada a fusiones y adquisiciones (Mergers and Acquisitions – M&A) podría retornar de momento que la mayor producción de los líderes de la industria aurífera llegaría de la mano de un crecimiento no orgánico. En resumen, captar onzas de proyectos desarrollados puede ser la llave del desarrollo de productores no dispuestos a pagar el precio de apostar por la exploración de áreas particularmente greenfield, con alto riesgo del fracaso, muy sostenido por los argumentos presentados por MinEx Consulting. Además de ello, los operadores auríferos requieren nuevas onzas en su inventario, el cual podría estar agotándose como consecuencia de mantener o aumentar un ritmo productivo.

Acorde a lo dado a conocer por McKinsey & Company en febrero pasado, las fusiones y adquisiciones continuarán como un tema prioritario en la industria del oro dado el requisito de crecer y consolidarse, combinado con la capacidad de fusiones y adquisiciones.

¿Cómo se posiciona Argentina?

Por cuanto al oro, la Secretaría de Minería de la Nación ha informado la presencia de 94 Moz como recursos identificados, a los que se deben agregar 378 Moz en la categoría de potencial geológico. Este inventario aurífero está determinado en 43 proyectos, con 14 de ellos representando el 86% de los recursos identificados:

- MARA (Agua Rica integrado con Bajo la Alumbrera)

- Josemaría

- Veladero

- Taca Taca

- Altar

- Cerro Negro

- Filo del Sol

- Los Azules

- Gualcamayo

- Cerro Vanguardia

- Lama

- Suyai

- Lindero

- San Jorge

De aquí se desprende un potencial productivo anual de 481.000 onzas de oro y 13,3 Moz de plata sobre el supuesto de entrada en producción de 5 proyectos.

Por su parte, y en el caso de la plata, el organismo minero nacional pone en conocimiento la identificación de 2.813 Moz como recursos identificados, sumado a 6.400 Moz en la categoría de potencial geológico. Este inventario argentífero se localiza en 40 proyectos, con 15 de ellos significando el 89% de los recursos identificados:

- Navidad

- Pachón

- Puna Operations (Chinchillas)

- Cerro Moro

- Diablillos

- San José

- Joaquín

- El Quévar

- MARA (Agua Rica integrado con Bajo la Alumbrera)

- Josemaría

- Veladero

- Filo del Sol

- Los Azules

- Cerro Vanguardia

- Lama

La proyección productiva establecida por la Secretaría de Minería de la Nación se establece en el orden de las 34,4 Moz de plata, acompañadas por 40.000 oz de oro, sobre el supuesto de la entrada en producción de tres proyectos.

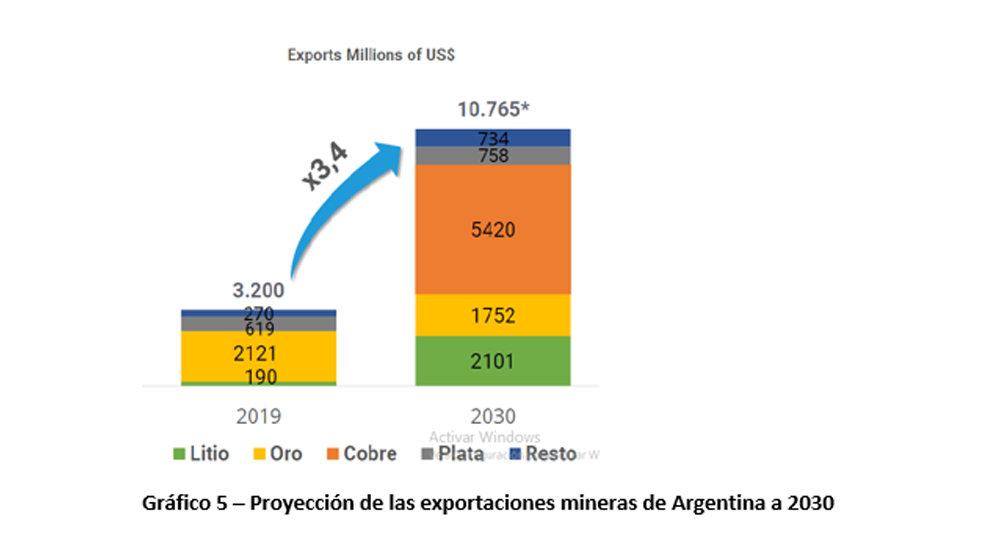

Algunas observaciones finales sobre el escenario para el futuro de los metales preciosos en Argentina. Como se indicara, las futuras inversiones para materializar la construcción de diferentes emprendimientos –CAPEX- alcanzará los US$27.250 millones con el grueso correspondientes a emprendimientos cupríferos (61% en 7 proyectos). La cartera de proyectos presentados por la Secretaría de Minería de la Nación hacia 2030 incluye 5 proyectos auríferos (6% del CAPEX total, equivalente a unos US$1.650 millones) y 4 proyectos argentíferos (5% del CAPEX total, equivalente a unos US$1.360 millones)

En esta línea, las exportaciones proyectadas del póquer de metales clave de Argentina –cobre, litio, oro y plata- podrían triplicarse, aunque se observaría un retroceso en el caso de los metales preciosos (Ver Gráfico 5)

Al observar los principales proyectos de oro y plata en la cartera informada por la Secretaría de Minería de la Nación, se concluye que los metales preciosos participan en la mayoría de los casos como subproductos de los grandes pórfidos de cobre –casos Josemaría, Filo del Sol, Los Azules, Altar, Taca Taca y Pachón-. Por otra parte, los depósitos primarios de oro son los que cuentan con menor representatividad dentro de este pool de principales proyectos en cuanto a mineral contenido: a emprendimientos con cierto grado de consolidación como Veladero, Cerro Vanguardia, Gualcamayo y Cerro Negro se suma Lindero con poco más de un año desde su puesta en marcha, finalizando con Suyai y Lama sin haber iniciado su producción.

En el caso de la plata se puede percibir un escenario parcialmente distinto: este metal figura como importante subproducto de los pórfidos de cobre y depósitos de oro, aunque está representado con proyectos donde el metal argentífero es estrella principal. Nos referimos a algunos emprendimientos como Puna Operations (provincia de Jujuy) y San José (provincia de Santa Cruz), y también a un grupo selecto donde la plata es mineral primario prácticamente sin subproductos, y se ubican en diferentes instancias de desarrollo para poder recorrer la cadena de valor que derive en su potencial construcción y puesta en producción: es el caso de Navidad (provincia de Chubut), Diablillos y El Quévar en la provincia de Salta, y Joaquín en la provincia de Santa Cruz.

Como conclusión podemos señalar que es de relevancia la presencia de metales preciosos en Argentina, a la vez de que figuren como subproductos, pero sin dejar de lado la necesidad de explorar y encontrar nuevos depósitos que permitan retomar el camino de los metales preciosos, los cuales permitieron el ingreso de Argentina al grupo de países presentes en la arena minera mundial.